税理士の平均年齢は60歳で試験合格は30代、独立する人は30代~40代ぐらいの方が多いですね。もし異業種で働いていて、40歳から税理士を目指すならおすすめしません。

この記事では、21歳で税理士試験に5科目合格し、27歳で独立した税理士の坂根が解説します。

ポイント

- 税理士を目指すなら20代

- 40代以降はおすすめしない(20代で税理士になった人と埋まらない差ができる)

- これから勉強を始めるなら格安通信講座スタディング

格安通信講座スタディングなら、大原など大手予備校の6分の1の価格で勉強を始められます。今すぐ勉強を開始して、確実な合格を手に入れましょう。

関連記事:【税理士試験】格安通信講座スタディングの評判を21歳5科目合格税理士が解説

\業界最安の格安通信講座/

大原やTACの6分の1で勉強を始められる、通信講座専門の「スタディング」。

ライバルより早く勉強を開始して差をつける、お申し込みはお早めに!

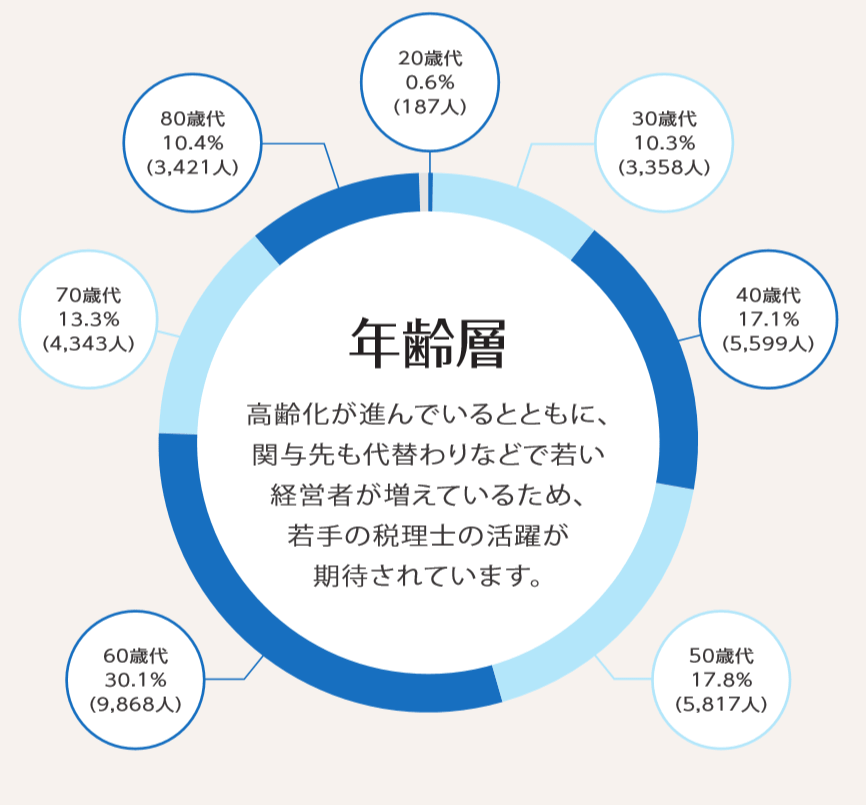

税理士の平均年齢は60歳代!

税理士の平均年齢は60代です、若い税理士を見たことがある人はほとんどいないと思いますが、20代の税理士はなんと0.6%しかいません。

税理士の平均年齢は60歳、20代の割合は0.6%

画像:日本税理士会連合会のデータ

上記のデータを基に加重平均すると、税理士の平均年齢はおよそ60歳(59.8歳)になります。

| 年齢 | 人数 | 年齢×人数 | 平均年齢 |

| 25歳 | 187人 | 4,675 | |

| 35歳 | 3,358人 | 117,530 | |

| 45歳 | 5,599人 | 251,955 | |

| 55歳 | 5,817人 | 319,935 | |

| 65歳 | 9,868人 | 641,420 | |

| 75歳 | 4,343人 | 325,725 | |

| 85歳 | 3,421人 | 290,785 | |

| 合計 | (A)32,593人 | (B)1,952,025 | (B)/(A)=59.8歳 |

※年齢:20代なら25歳、30代なら35歳として計算

60歳代の税理士が30%を占めていることから、特に違和感のない数値ですね。

少子高齢化の影響ももちろんありますが、税理士になることのハードルが高いからです。

どんどん高齢化が進んでおり、20代の税理士に至っては1%未満しかいないという現実があります。

税理士になる方法が厳しいため、平均年齢が上がる

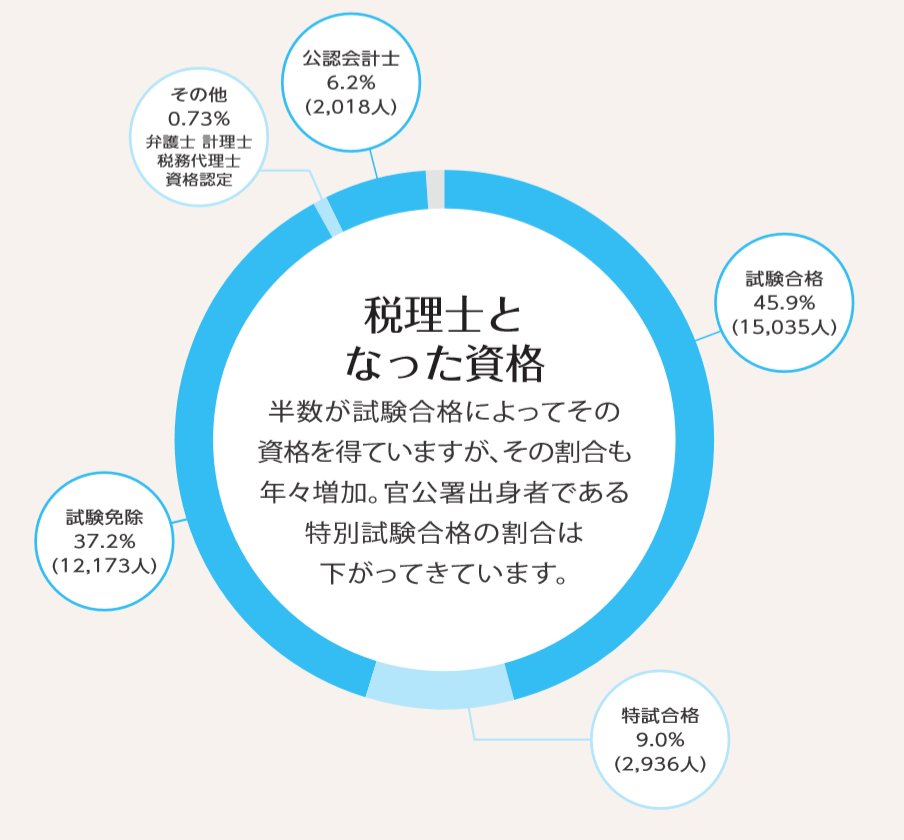

税理士になる方法は、大きく3つあります。

ポイント

- 弁護士、公認会計士であること。

- 税務署に一定年数勤めること。

- 税理士試験に合格し、2年間の実務経験を積むこと。

これらのいずれかを満たした場合に、税理士になることができます。

弁護士、公認会計士であること

弁護士、公認会計士は税理士として登録を行うことができます。

ただし、税金については本業でないため、税理士事務所で経験を積んだ方でないと税理士登録は行わないことが一般的です。

20代の弁護士や会計士はそれなりの数がいますが、彼らの多くは税理士登録をしませんので、税理士の平均年齢には影響を与えません。

※最近は公認会計士から税理士登録し、税理士として独立開業するケースが増えています。しかし、税理士になりたいなら遠回りなので、税理士になりたいなら税理士試験を受けましょう。

格安通信講座スタディングなら、大原など大手予備校の6分の1の価格で勉強を始められます。今すぐ勉強を開始して、確実な合格を手に入れましょう。

関連記事:【税理士試験】格安通信講座スタディングの評判を21歳5科目合格税理士が解説

\業界最安の格安通信講座/

大原やTACの6分の1で勉強を始められる、通信講座専門の「スタディング」。

ライバルより早く勉強を開始して差をつける、お申し込みはお早めに!

税務署に一定年数勤めること

税務署に一定年数勤めた方も税理士登録を行うことができます。

ただし、登録にあたって20年ほどの勤務経験が必要となります。

つまり、税理士登録できるのが40歳や50歳といった年齢になりますので、税務署OBが税理士登録をすることも、税理士の平均年齢があがる一因となっています。

税理士試験に合格すること

税理士試験に合格し、税理士事務所等で2年間の経験を積めば税理士登録を行うことができます。

税理士試験は全部で11科目ある内、5科目に合格すれば良いとされていますが、各科目の合格率が10%であり、5科目合格する最終合格率が2%です。

合格までに最短で2年、3年かかりますが、10年以上かかる方も珍しくありません。

もし30歳で勉強を始めて合格までに10年かかると、税理士登録できるのが40代ということになります。

こういった事情から、税理士の平均年齢は高くなっています。

税理士になるにはどうしたら良いか、詳しくは以下の記事をご覧ください。

関連記事:税理士になるには?税理士になるための最短ルートを税理士が解説

税理士試験の合格時年齢が高いため平均年齢が上がる

税理士試験の合格者は30代が多いです。

1科目あたり合格率が10%の試験を5つ突破しなければなりませんし、受験を始めるのが20代後半や30代からの方も少なくありません。

そのため、税理士試験の5科目合格者は30代が多いです。

税理士試験の合格率は1科目あたり10%

税理士試験は各科目の合格率が大体10%であり、かつ、1年に1度しか受験機会がありません。

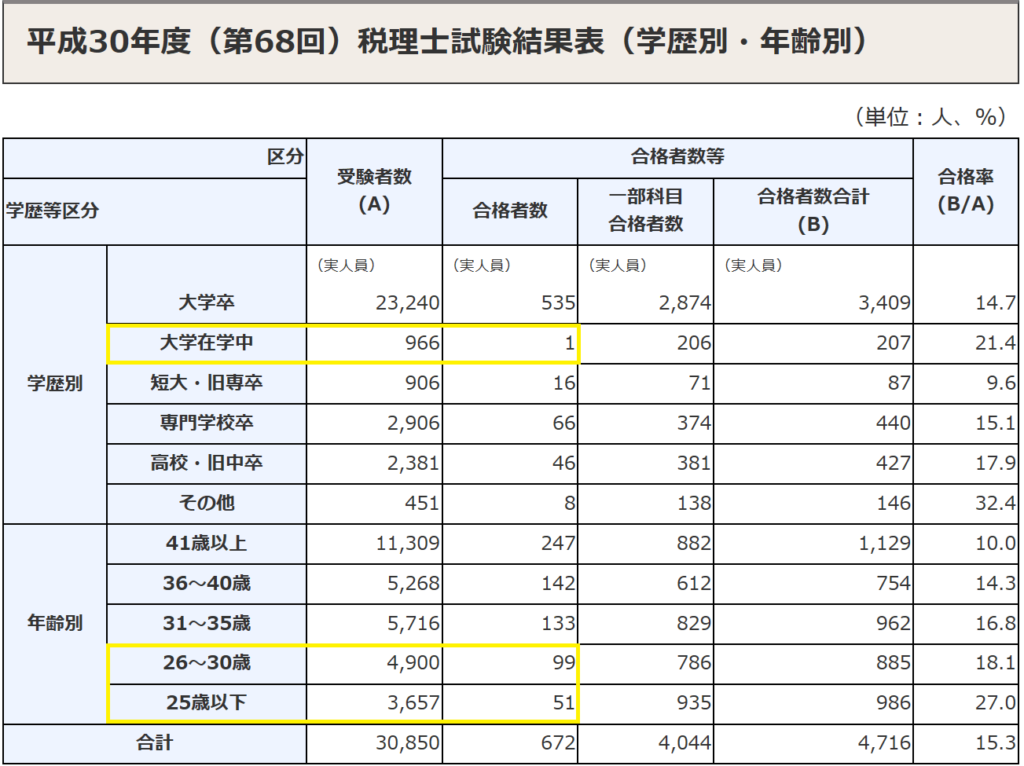

近年は受験生が年間10%減少しており、税理士を増やすために合格率が若干上振れしていますが、それでも昨年の大学在学中の合格者は1人と、狭き門であることに変わりはありません。

税理士試験は、税理士事務所等に勤めながら合格を目指す方が多いですが、20代の合格者数はかなり少ないです。

上記を見る限りにおいても、25歳以下の合格者が占める割合が27%と一番高いですが、20代後半~40歳にかけて、合格率にそれほど大きな違いはありません。

この方々のほとんどは、20代からずっと受験を続けて40歳になった人だと思われます。

したがって、現実的な合格者の平均年齢でいうと30代ではないかと思います。

なお、わたしは21歳で税理士試験に合格していますが、高校卒業後、すぐに税理士試験の受験を始めています。そうでなければ20代で税理士試験合格というのはなかなか難しくなります。

税理士試験には抜け道あり(大学院免除)

税理士試験は5科目合格することが大原則ですが、上述したように狭き門です。

従って、試験合格が厳しい場合は大学院に通うという裏技があります。

大学院に通うと、税理士試験5科目の内、2科目を免除することができます。

昔は2回大学院を卒業し、試験を全く受けずに税理士になる(ダブルマスター)という方法があり、このルートは問題視されています。

確かに、実態を伴わない大学院があり、低レベルの税理士が排出されるリスクはあります。ただし、しっかり学べる大学院を卒業された方であれば問題が無いでしょう。

個人的にはこのルートもアリだと思います。

能力がある方はこのルートを使ってでも税理士登録をして、年齢関係なく活躍するでしょう。

税理士の独立年齢は40歳ぐらい

データはありませんが、一般的には40歳ぐらいの方が多いと思います。

ただ、私の周りでは20代終わりから30代で独立されている方が多いです。

わたしは21歳で試験合格、27歳で独立していますが、周りでも、29歳で独立した方などいらっしゃいます。

いま、従業員が数百名程度に大きくなっている税理士法人でも、独立時の年齢は20代だったり、30代だったり若い方が多い印象です。

独立は40代、50代でも構いませんし、20代でも構わないと思います。

税理士の平均年齢が高いと、相対的に若い税理士は相談相手に選ばれやすい

大手税理士法人、ベテランのご高齢の税理士、若手の開業税理士。だれに頼むべきかという議論がよくありますが、「人で選ぶ」方が多いと感じます。

大手には大手の、ベテランにはベテランの、若手には若手のメリットやデメリットがあるからです。

大手税理士法人の窓口担当は若いが、税理士で無いことが多い

大手の税理士法人では、お客さんの窓口担当となる方が若いスタッフであることが多いです。

しかし、彼らのほとんどが税理士ではありません。

勉強中のスタッフや、中には新卒で受験経験がない方も多くいます。

大変失礼ではありますが、税理士ではなく単なるサラリーマンのため、責任感やスピード感の無い方も多くいます。

また、自身で開業した経験などが無いため、(決して悪いことではありませんが)「税法」に関してのアドバイスに終始してしまい、本当に求められていることを理解できていない方も多いです。

そうなると、「個人事務所の税理士に直接担当してもらった方が良い」と考える方は少なくありません。

実際、弊社でも大手の税理士法人から顧問税理士の切り替えが行われることがあります。その際、弊社に依頼して良かったと言っていただくことも多いです。

ベテランの高齢税理士も千差万別

ベテランだからといって、残念ながらあまり税法に詳しくない方もいます。

また、税法の改正は毎年行われるのに勉強不足でついていけていない方だけでなく、最新のIT技術の進歩についていけていない方も残念ながらいます。

たとえば、

- ChatworkやSlackなど、コミュニケーションツールが発達したにもかかわらずメールしか使わない方

- Zoomなどオンラインミーティングを行わない方

- (極端な例ですが)税務ソフトを使わず、何十枚もの申告書を手書きで作成する方 もいます。

それぞれ一長一短があるので一概に言えない部分はありますが、新しいことを覚えるのに億劫になってしまう方が多くいます。

スピードを求めるなら若手税理士

特にベンチャー企業においては、社長が20代、30代であることが多いです。

彼らは意思決定が早く、相手にもスピードを求めますが、それに対応できるのはやはり20代、30代の開業税理士です。

弊社では、基本的に税理士が窓口として担当を行います。

それは、単なる作業の代行ではなく、自らの経験をもとに一歩踏み込んだ会社の成長をサポートすることが、税理士に求められる役割であると考えているからです。

また、相続対策も弊社の強みのひとつですが、相続対策となると、実際に相続が起こるまでに数年、数十年の期間があります。

そうなると高齢の税理士には対応できませんし、大手の税理士法人では担当者が変わっている可能性が濃厚です。

その結果、自身の相続が起こるまで元気でいられる若手の開業税理士に依頼される方は多くいます。

このように、大手の税理士法人、高齢の税理士、若手の税理士には、それぞれ特徴があります。平均年齢が60代といっても、今から税理士を目指す余地は十分にあります。

税理士を目指す年齢は何歳が限界?

税理士を目指す年齢は、現実的には30代が限界です。40代以降から税理士業界に参入して試験に合格しても、独立を考えている人を雇いたい事務所はそう多くありません。

また、独立したとして、20代から税理士業界に入っている人とは埋められない知識の差ができてしまいます。もちろん、知識ある人を雇っていくという前提であれば40代からでも50代からでも挑戦してみる価値はあるでしょう。

なお、昔と違い、今はテキストに講義、問題集に模擬試験までついて数万円の格安通信講座「スタディング」など格安で勉強できる環境もあります。

人生を変えたい方は、今すぐ勉強を始めましょう。

\業界最安の格安通信講座/

大原やTACの6分の1で勉強を始められる、通信講座専門の「スタディング」。

ライバルより早く勉強を開始して差をつける、お申し込みはお早めに!